Bild:

Die Steuereinnahmen Deutschlands betrugen im Jahr 2010 etwa 550 Milliarden Euro und stiegen bis zum Jahr 2023 auf etwa 880 Milliarden Euro an.

Es gibt eine Schätzung, dass die Steuereinnahmen bis zum Jahr 2025 um 180 Milliarden Euro steigen werden. Glaube ich nicht!

Das Problem ist, dass die deutsche Wirtschaft in eine Rezession kommt. Immer mehr mittelständische Unternehmen und Konzerne verlagern ihren Sitz in das Ausland. Sie wollen ihre Existenz auf Grund der desolaten Energie- und Wirtschaftpolitik nicht verlieren.

Laut aktuellen Informationen betrug die Staatsverschuldung Deutschlands zum Stichtag 31.12.2022 fast 2,4 Billionen Euro.

Die Ausgaben des Staates werden steigen. Die Einnahmen sinken. Der Steuerzahler wird zukünftig noch mehr zur Kasse gebeten.

Insgesamt gehen 44 Millionen einem Beschäftigungsverhältnis in Deutschland nach. Aber nur 27 Millionen sind Nettosteuerzahler. Von diesen sind wiederum zwölf Millionen direkt oder indirekt vom Staat abhängig. Es bleiben reale 15 Millionen Steuerzahler. Diese Zahl wird zukünftig sinken.

- Internationale Konzerne zahlen meistens keine Steuern in Deutschland.

- Beamte werden von den laufenden Steuergeldern finanziert.

- Die ständig wachsende Anzahl von Migranten und Arbeitslosen belasten steigend den staatlichen Steuerhaushalt.

- Die künstliche Intelligenz wird in den nächsten Jahren sehr viele Arbeitsplätze in Deutschland vernichten und somit die Zahl der Arbeitslosen weiter ansteigen lassen.

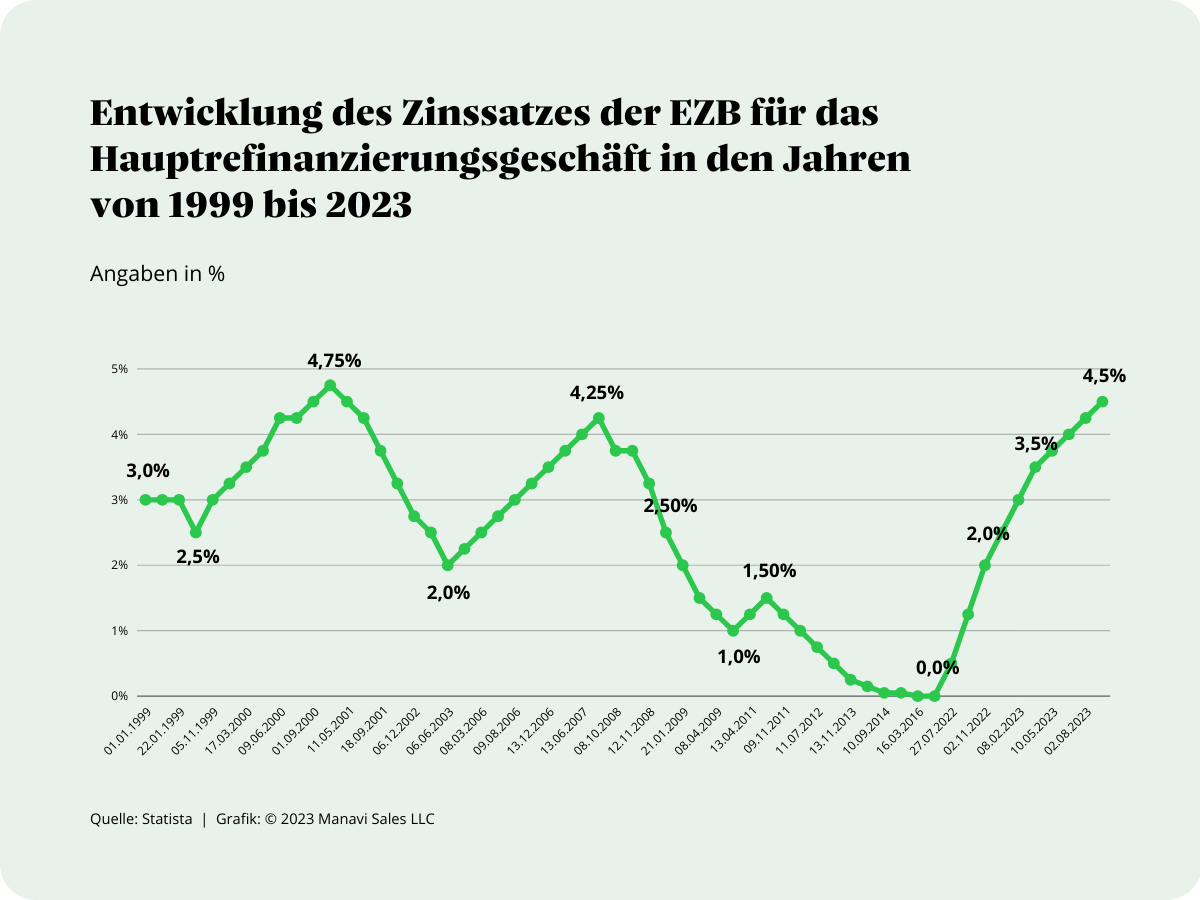

- Zukünftig werden höhere Zinsen auf 2,4 Billionen Staatsanleihen fällig, da der Leitzins gestiegen ist.

- Zukünftig werden die Steuereinnahmen nach dem logischen Menschenverstand sinken und der Staat wird kreativ sein müssen, seine Steuerlöcher zu stopfen.

Er wird folgende Probleme haben.- Für gesetzliche Renten gibt es keine Rücklagen. Die müssen aus dem laufenden Haushalt bezahlt werden.

- Die kumulierte Inflation betrug im Zeitraum 2022 bis 2023 knapp 16%. Das bedeutet, dass Sparguthaben auf Bankkonten und Guthaben in Lebensversicherungen stark an Wert verloren hat.

- Der Staat entschuldet sich. Die deutschen Bürger werden ärmer an Vermögen.

Das Lexikon der Enteignung als Überblick

Bargeldobergrenze

Bei Bargeld-Einzahlungen über 10.000 Euro müssen Banken und Sparkassen von Kunden einen sogenannten Herkunftsnachweis verlangen. Diese soll eventuell auf 7.000 Euro gesenkt werden.

Goldbarren und Goldmünzen

In Deutschland gibt es seit dem 1. Januar 2020 eine Identifikationspflicht für den Kauf von Goldbarren und Goldmünzen. Das bedeutet, dass bei einem Kauf von Goldbarren oder Goldmünzen im Wert von 2.000 Euro oder mehr eine Identifikation durch den Verkäufer erforderlich ist

Europäische Vermögensregister

Das europäische Vermögensregister wurde bereits am 10. März 2021 eingeführt. Es soll zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung beitragen, indem es Transparenz über die wirtschaftlichen Interessen von Personen schafft.

Neben ausländischem Immobilienbesitz, Fahrzeugen, Bargeldbeständen und Kryptowährungen sollen auch Vermögenswerte wie Schmuck, Antiquitäten und Kunstwerke erfasst werden.

Auf der Wunschliste der Abgeordneten steht, dass alle Vermögensgegenstände im Wert von über 200.000 Euro meldepflichtig sein sollen.

Meine Meinung: Es wird bis 2025 eingeführt.

Geldwäschegesetz

Das Geldwäschegesetz (GwG) ist ein Gesetz in Deutschland, das dazu dient, die Aufdeckung und Bekämpfung von Geldwäsche, Terrorismusfinanzierung und anderen schweren Straftaten zu erleichtern.

Das Gesetz verpflichtet bestimmte Berufsgruppen, wie z.B. Banken, Versicherungen und Immobilienmakler, zur Identifizierung und Überprüfung ihrer Kunden sowie zur Meldung von verdächtigen Transaktionen an die zuständigen Behörden.

Grundsteuerreform

Das Grundsteuerreformgesetz erfordert eine Neubewertung der Grundstücke. Die grundsätzlichen Faktoren (Grundstückswert, Grundsteuermesszahl und Hebesatz), mit denen die Grundsteuer berechnet wird, ändern sich nicht. Wie bisher ist der Wert des Grundstücks auch der Basiswert für die Berechnung.

Voraussichtlich wird für Grundstücke und Immobilien auf dem Land oder in strukturschwachen Gebieten weniger Grundsteuer anfallen. Dagegen kann es für Städter, Besitzer unbebauter Grundstücke und Eigentümer von Einfamilienhäusern teurer werden.

Immobilienkäufe mit Bargeld

In Deutschland gibt es seit dem 1. April 2023 ein Bargeldverbot beim Immobilienkauf. Das bedeutet, dass Immobiliengeschäfte nicht mehr per Barzahlung abgewickelt werden dürfen.

Lastenausgleichsgesetz

Laut einem Artikel vom Mai 2023 soll es ab 2024 möglicherweise neue Regelungen für den Lastenausgleich geben.

Es ist jedoch wichtig zu beachten, dass das Lastenausgleichsgesetz eine historische Regelung ist, die in der Nachkriegszeit eingeführt wurde, um die Lasten des Zweiten Weltkriegs gerecht zu verteilen.

Der Staat kann ab dem 01.01.2024 einen Lastenausgleich (ein schönes Wort für Enteignung) in den Vermögenswerten der gesamten Bevölkerung für die Entschädigung von Impfgeschädigten durchführen.

Vermögenssteuer

Da die Vermögensteuer seit 1997 ausgesetzt ist, muss derzeit niemand in Deutschland eine Vermögensteuer zahlen. Sollte die Vermögensteuer wieder erhoben werden, ist die genaue Grenze für die Besteuerung noch festzulegen. Derzeitige Forderungen sehen meist eine Abgabe für Vermögen ab 2 Millionen Euro vor.

Wegzugssteuer

Die Wegzugssteuer fällt an, wenn bislang in Deutschland unbeschränkt steuerpflichtige Gesellschafter von Kapitalgesellschaften (ab ein Prozent Anteile) permanent ins Ausland wegziehen.

Die Wegzugssteuer ist eine Steuer, die bei einem Wegzug aus Deutschland erhoben wird. Sie betrifft Vermögenswerte, die in Deutschland besteuert werden würden, wenn der Steuerpflichtige in Deutschland bleiben würde.

Zu den Vermögenswerten, die von der Wegzugssteuer betroffen sein können, gehören beispielsweise Immobilien, Betriebsvermögen und bestimmte Wertpapiere. Die genaue Berechnung der Wegzugssteuer hängt von verschiedenen Faktoren ab, wie beispielsweise der Höhe des Vermögens, dem Zeitpunkt des Wegzugs und dem Bestimmungsland.

Die Wegzugssteuer wird in der Regel als Pauschalsteuer berechnet und beträgt 25% des gemeinen Werts der betroffenen Vermögenswerte. In einigen Fällen kann jedoch auch eine individuelle Berechnung erfolgen.